Ulga na prace badawczo-rozwojowe, nazywana także ulgą B+R została wprowadzona w 2016 roku.

W kolejnych latach regulacje z nią związane były modyfikowane z korzyścią dla podatników m.in. w zakresie zwiększenia wysokości przysługującego odliczenia czy wydłużenia okresu, w którym możliwe jest zastosowanie ulgi.

W ramach ulgi na działalność badawczo-rozwojową przedsiębiorcom przysługuje prawo odliczenia od podstawy opodatkowania podatkiem dochodowym od osób fizycznych lub od podstawy opodatkowania podatkiem dochodowym od osób prawnych i tym samym zmniejszenie podatku dochodowego, wydatków związanych z prowadzeniem prac badawczo-rozwojowych, czyli tzw. kosztów kwalifikowanych, pod warunkiem że wydatki te podlegają zaliczeniu do kosztów uzyskania przychodów.

W ten sposób wydatki poniesione przez przedsiębiorców na działalność badawczo-rozwojową wpływają dwukrotnie na wysokość podstawy opodatkowania PIT lub podstawy opodatkowania CIT, poprzez ujęcie ich jako koszty uzyskania przychodów w trakcie roku podatkowego, a następnie w zeznaniu rocznym jako koszty kwalifikowane.

Działalność badawczo-rozwojowa i koszty kwalifikowane

Definicja działalności badawczo-rozwojowej została zawarta w ustawach o podatkach dochodowych. Na mocy art. 5a pkt 38 ustawy o podatku dochodowym od osób fizycznych oraz art. 4a pkt 26 ustawy o podatku dochodowym od osób prawnych, przez działalność badawczo-rozwojową należy rozumieć działalność twórczą obejmującą badania naukowe lub prace rozwojowe, podejmowaną w sposób systematyczny w celu zwiększenia zasobów wiedzy oraz wykorzystania zasobów wiedzy do tworzenia nowych zastosowań.

Ustawodawca nie zdecydował się na wskazanie konkretnych kryteriów kwalifikacji prowadzonej przez podatnika działalności jako działalności badawczo rozwojowej np. poprzez zawarcie kodów PKWiU, definicja ta ma charakter otwarty.

Pojęcia „badań naukowych” oraz „prac rozwojowych” zostały natomiast dodatkowo doprecyzowane w art. 5a pkt 39 i 40 ustawy o podatku dochodowym od osób fizycznych oraz art. 4a pkt 27 i 28 ustawy o podatku dochodowym od osób prawnych.

Ministerstwo Finansów w Objaśnieniach podatkowych z 15 lipca 2019 r., dotyczących preferencyjnego opodatkowania dochodów wytwarzanych przez prawa własności intelektualnej (dotyczących również definicji działalności badawczo-rozwojowej dla celów ulgi na działalność badawczo-rozwojową) wyjaśniło, że „twórczość działalności badawczo-rozwojowej może przejawiać się opracowywaniem nowych koncepcji, narzędzi, rozwiązań niewystępujących dotychczas w praktyce gospodarczej podatnika lub na tyle innowacyjnych, że w znacznym stopniu odróżniają się od rozwiązań już u podatnika funkcjonujących” oraz, że „wystarczające jest działanie twórcze na skalę przedsiębiorstwa, tzn. przedsiębiorca we własnym zakresie (w ramach prowadzonych prac badawczo-rozwojowych) opracowuje nowe lub ulepszone produkty, procesy, usługi, nawet jeżeli podobne rozwiązanie zostało już opracowane przez inny podmiot.

Zatem, twórczość działalności badawczo-rozwojowej może przejawiać się opracowywaniem nowych koncepcji, narzędzi, rozwiązań niewystępujących dotychczas w praktyce gospodarczej podatnika lub na tyle innowacyjnych, że w znacznym stopniu odróżniaj się od rozwiązań już funkcjonujących u podatnika”.

Dział B+R często prowadzony jest w firmach tworzących oprogramowanie. Do czynności uznawanych za prace badawczo-rozwojowe należą w szczególności:

- tworzenie nowych systemów operacyjnych lub języków,

- projektowanie i wdrażanie nowych wyszukiwarek opartych na oryginalnych technologiach,

- działania zmierzające do rozwiązywania konfliktów w ramach sprzętu lub oprogramowania oparte na procesie reorganizacji systemu lub sieci,

- tworzenie nowych lub bardziej wydajnych algorytmów opartych na nowych technikach,

- tworzenie nowych i oryginalnych technik szyfrowania lub zabezpieczeń.

W ustawach o podatkach dochodowych (art. Art. 26e ust. 2 ustawy o podatku dochodowym od osób fizycznych / art 18d ust 1 ustawy o podatku dochodowym od osób prawnych) zostały natomiast szczegółowo określone wydatki stanowiące koszty kwalifikowane w prowadzonej działalności gospodarczej.

Za koszty kwalifikowane uznaje się w m.in.:

- wynagrodzenia i składki ZUS w takiej części, w jakiej czas przeznaczony na realizację działalności badawczo-rozwojowej pozostaje w ogólnym czasie pracy pracownika w danym miesiącu;

- nabycie materiałów i surowców bezpośrednio związanych z prowadzoną działalnością badawczo-rozwojową;

- ekspertyzy, opinie, usługi doradcze, usługi równorzędne i nabycie wyników badań naukowych na potrzeby działalności badawczo-rozwojowe, o ile są świadczone lub wykonywane na podstawie umowy przez jednostki naukowe w rozumieniu ustawy o zasadach finansowania nauki.

- odpłatne korzystanie lub nabycie aparatury naukowo-badawczej wyłącznie na potrzeby działalności badawczo-rozwojowej, jeżeli to korzystanie lub nabycie nie wynika z umowy zawartej z podmiotem powiązanym z podatnikiem;

- koszty uzyskania i utrzymania patentu, prawa ochronnego na wzór użytkowy, prawa z rejestracji wzoru przemysłowego;

- dokonywane w danym roku podatkowym, zaliczane do kosztów uzyskania przychodów, odpisy amortyzacyjne od środków trwałych oraz wartości niematerialnych i prawnych wykorzystywanych w prowadzonej działalności badawczo-rozwojowej, z wyłączeniem samochodów osobowych oraz budowli, budynków i lokali będących odrębną własnością;

- dokonywane odpisy amortyzacyjne od wartości niematerialnych i prawnych w postaci kosztów prac rozwojowych w proporcji, w jakiej w jej wartości początkowej pozostają koszty wymienione w ust. 2 pkt 1-4a lub ust. 3a pkt 2.

W jaki sposób rozliczyć ulgę B+R?

Ulga B+R to preferencja przysługująca przedsiębiorcom ponoszącym koszty na prace badawczo-rozwojowe, zarówno podatnikom podatku dochodowego od osób fizycznych (PIT), jak i podatnikom podatku dochodowego od osób prawnych (CIT).

Ulga na prace badawczo-rozwojowe może zostać zastosowana przez przedsiębiorców rozliczających się według skali podatkowej (zeznanie roczne PIT-36), podatkiem liniowym (zeznanie roczne PIT-36L) lub podatkiem dochodowym od osób prawnych (zeznanie roczne CIT-8).

Art. 26e ust. 1 ustawy o podatku dochodowym od osób fizycznych

„Podatnik uzyskujący przychody ze źródła określonego w art. 10 ust. 1 pkt 3 odlicza od podstawy obliczenia podatku, ustalonej zgodnie z art. 26 ust. 1 lub art. 30c ust. 2, koszty uzyskania przychodów poniesione na działalność badawczo-rozwojową, zwane dalej „kosztami kwalifikowanymi”.

Kwota odliczenia nie może w roku podatkowym przekroczyć kwoty dochodu uzyskanego przez podatnika ze źródła określonego w art. 10 ust. 1 pkt 3.”

Art 18d ust 1 ustawy o podatku dochodowym od osób prawnych

„Podatnik uzyskujący przychody inne niż przychody z zysków kapitałowych odlicza od podstawy opodatkowania, ustalonej zgodnie z art. 18, koszty uzyskania przychodów poniesione na działalność badawczo-rozwojową, zwane dalej „kosztami kwalifikowanymi”.

Kwota odliczenia nie może w roku podatkowym przekraczać kwoty dochodu uzyskanego przez podatnika z przychodów innych niż przychody z zysków kapitałowych.”

Dodatkowo trzeba mieć na uwadze, że zgodnie z art.26e ust. 5 ustawy o podatku dochodowym od osób fizycznych / art 18d ust 5 ustawy o podatku dochodowym od osób prawnych, koszty kwalifikowane podlegają odliczeniu, jeżeli nie zostały podatnikowi zwrócone w jakiejkolwiek formie lub nie zostały odliczone od podstawy obliczenia podatku.

W ustawach o podatkach dochodowych określono przysługujące podatnikom limity odliczenia w ramach ulgi B+R. Kwota podlegająca odliczeniu nie może przekroczyć 100% lub 150 % kosztów kwalifikowanych, co jest uzależnione od statusu podatnika:

- w przypadku gdy podatnik, posiadający status centrum badawczo-rozwojowego jest mikroprzedsiębiorcą, małym lub średnim przedsiębiorcą, w rozumieniu przepisów ustawy z dnia 6 marca 2018 r. – Prawo przedsiębiorców – 150% kosztów kwalifikowanych;

- w przypadku pozostałych podatników posiadających status centrum badawczo-rozwojowego – 150% wymienionych wyżej w pkt 1-4a i pkt 6 i 7 oraz w pkt 1 i 2 dodatkowych kosztów CBR oraz 100% kosztów wymienionych w pkt 5;

- w przypadku pozostałych podatników – 100% kosztów kwalifikowanych wymienionych w pkt 1- 7.

Ulga B+R w zeznaniu rocznym

Zgodnie z art. 26g ustawy o podatku dochodowym od osób fizycznych odliczenie ulgi B+R podatnik wykazuje w zeznaniu, w którym rozlicza przychody ze źródła określonego w art. 10 ust. 1 pkt 3, jakim jest działalność gospodarcza.

Na mocy natomiast art. 18e ustawy o podatku dochodowym od osób prawnych, podatnicy korzystający z odliczenia ulgi na prace badawczo-rozwojowe, są obowiązani wykazać w zeznaniu poniesione koszty kwalifikowane podlegające odliczeniu.

Odliczenia ulgi B+R dokonuje się w zeznaniu za rok podatkowy, w którym poniesiono koszty kwalifikowane.

W przypadku gdy podatnik poniósł za rok podatkowy stratę albo wielkość dochodu podatnika jest niższa od kwoty przysługujących mu odliczeń, odliczenia – odpowiednio w całej kwocie lub w pozostałej części – dokonuje się w zeznaniach za kolejno następujące po sobie sześć lat podatkowych następujących bezpośrednio po roku, w którym podatnik skorzystał lub miał prawo skorzystać z odliczenia.

Ulga na prace badawczo-rozwojowe podlega odliczeniu w deklaracji rocznej składanej przez podatnika, czyli w zależności od stosowanej formy opodatkowania jest to deklaracja PIT-36, PIT-36L lub CIT-8.

Podatnicy podatku dochodowego od osób fizycznych, składających deklarację roczną PIT-36 albo PIT-36L i stosujący ulgę B+R, dołączają do zeznania załącznik PIT-BR, natomiast podatnicy podatku dochodowego od osób prawych składający deklarację roczną CIT-8 i korzystający z ulgi B+R dołączają do zeznania załącznik CIT/BR. Załącznik PIT/BR / CIT/BR to informacja o odliczeniu od podstawy obliczenia podatku kosztów uzyskania przychodów poniesionych na działalność badawczo-rozwojową w roku podatkowym.

Koszty kwalifikowane w PKPiR i księgach rachunkowych

Podatnicy, którzy zamierzają zastosować ulgę na prace badawczo-rozwojowe mają obowiązek wyodrębnić w prowadzonej księdze przychodów i rozchodów lub w prowadzonych księgach rachunkowych koszty działalności badawczo-rozwojowej.

Przedsiębiorcy rozliczający się w oparciu o podatkową księgę przychodów i rozchodów, koszty kwalifikowane podlegające odliczeniu od podstawy opodatkowania podatkiem dochodowym od osób fizycznych, powinni dodatkowo wyszczególnić w kolumnie 16 PKPiR.

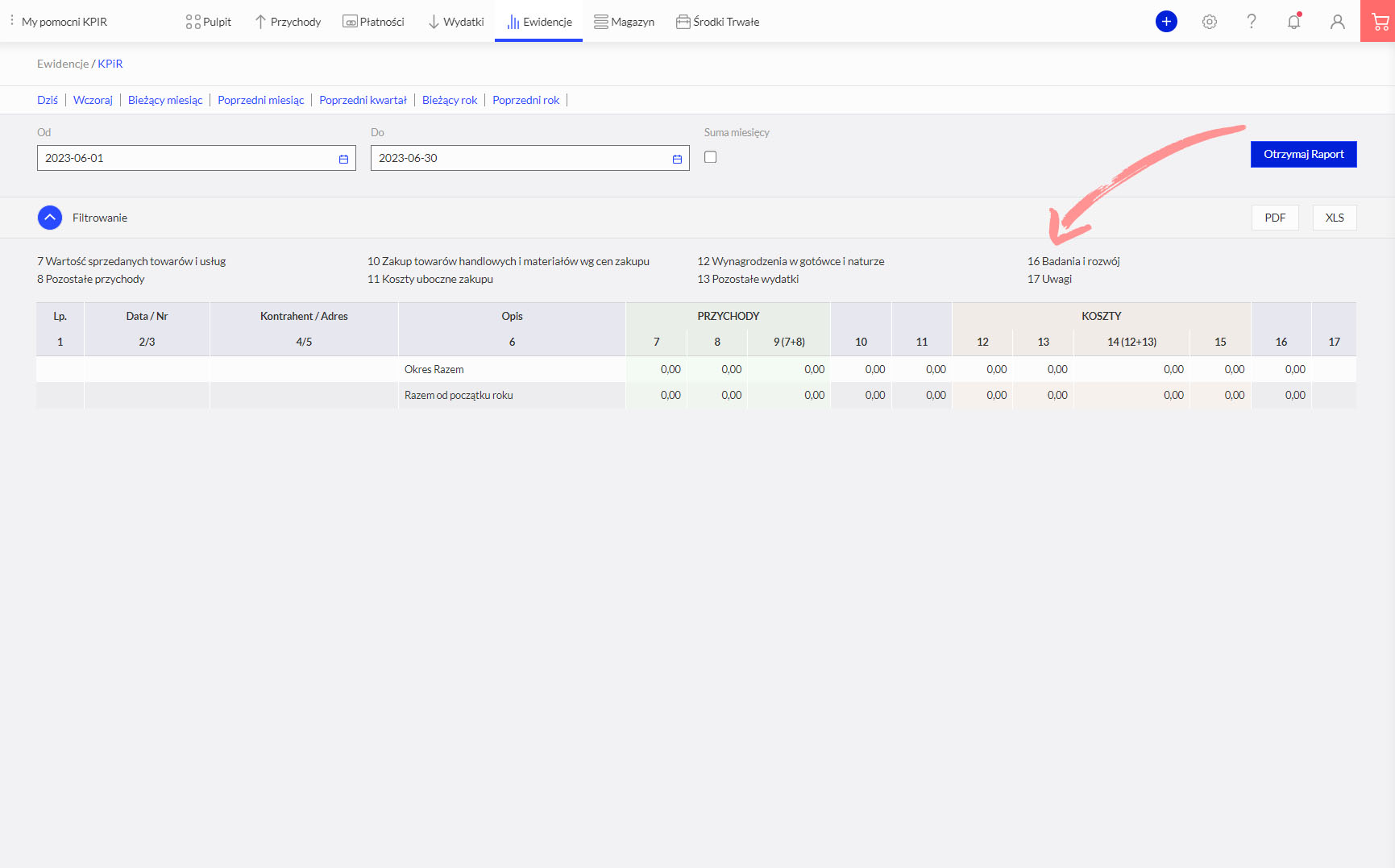

W programie 360 Księgowość zobaczyć to możemy w menu Ewidencje – KPiR

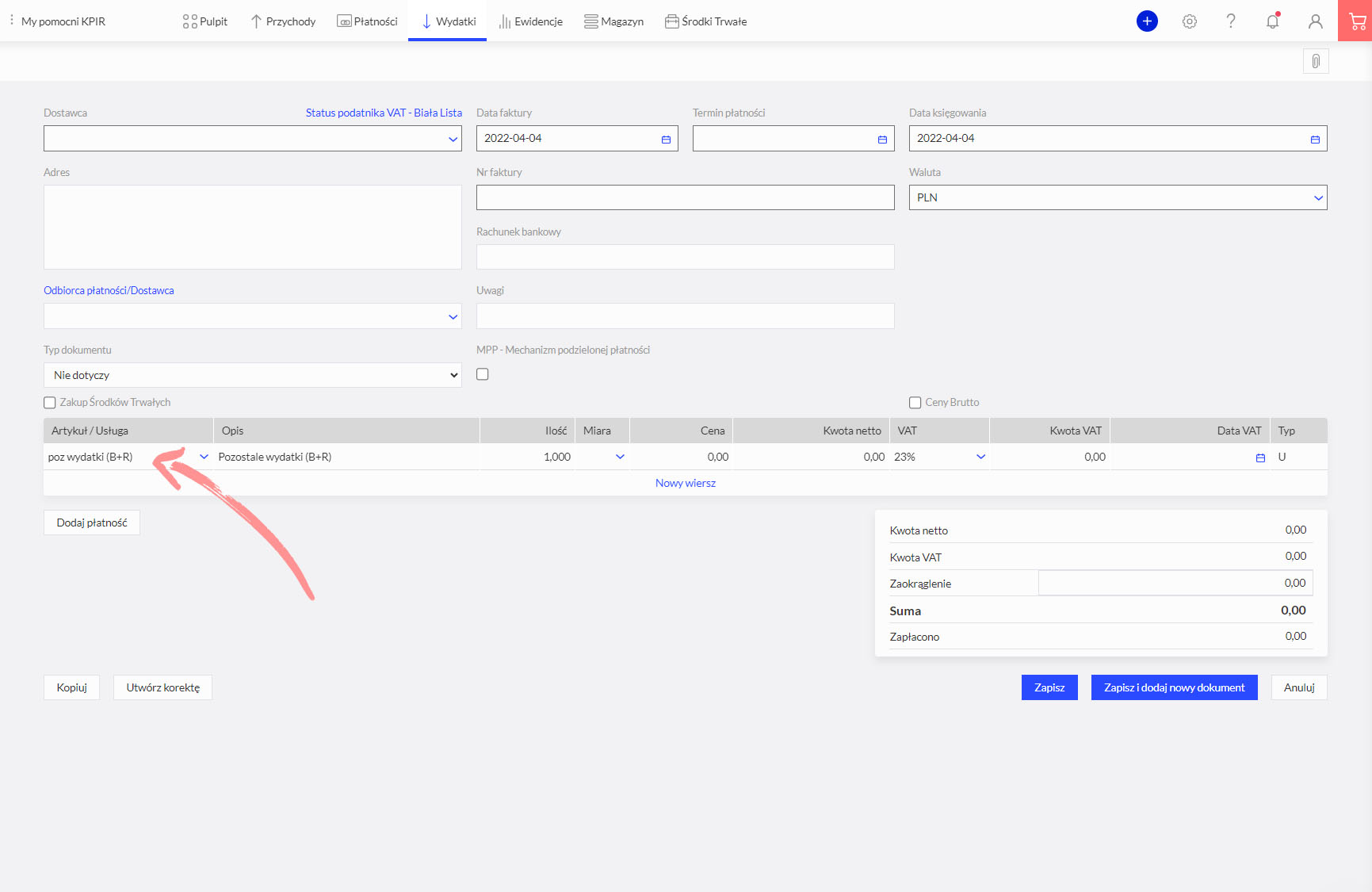

Aby tak się stało musimy wprowadzić dokument w menu Wydatki – Zakupy i Rachunki, wybierając odpowiedni artykuł, czyli wydatki B+R:

Zgodnie z załącznikiem nr 1 (wzór podatkowej księgi przychodów i rozchodów) kolumna 16 jest przeznaczona do wpisywania kosztów działalności badawczo-rozwojowej, o których mowa w art. 26e ustawy o podatku dochodowym.

Po zakończeniu roku należy zsumować te koszty. W kolumnie 16 powinny zostać wykazane wszystkie koszty prac badawczo-rozwojowych poniesione przez podatnika w danym roku podatkowym, niezależnie od tego, jaka ich część będzie odliczona od podstawy obliczenia podatku.

Podatnicy prowadzący księgi rachunkowe mogą co do zasady wykazywać koszty kwalifikowane w odrębnej ewidencji pomocniczej, co zostało potwierdzone m.in. w interpretacji indywidualnej sygn. 0115-KDIT3.4011.546.2020.4.PS z dnia 8 stycznia 2021 roku wydanej przez Dyrektora Krajowej Informacji Skarbowej.

Fragment uzasadnienia interpretacji:

„Odnosząc się natomiast do zagadnienia związanego z ewidencjonowaniem kosztów kwalifikowanych, o którym mowa w art. 24a ust. 1b ustawy o podatku dochodowym od osób fizycznych wskazać trzeba przede wszystkim, że przepis ten w sposób jednoznaczny informuje, że podatnicy prowadzący działalność badawczo-rozwojową, zamierzający skorzystać z ulgi badawczo-rozwojowej, o której mowa w art. 26e omawianej ustawy, są obowiązani w prowadzonej księdze albo w prowadzonych księgach rachunkowych wyodrębnić koszty działalności badawczo-rozwojowej (koszty kwalifikowane).

Zauważyć przy tym trzeba, że podatnicy prowadzący księgi rachunkowe (w tym podatnicy podatku dochodowego od osób prawnych) mogą co do zasady wykazywać koszty kwalifikowane w odrębnej ewidencji pomocniczej. Potwierdzają to również powołane przez Wnioskodawcę interpretacje indywidualne, tj. interpretacja nr 0112-KDIL2-2.4011.136.2019.1.AA oraz 0111-KDIB1-3.4010.387.2017.1.APO.”

Przypomnijmy, że stosownie do art. 13 ust. 1 ustawy o rachunkowości, księgi rachunkowe obejmują zbiory zapisów księgowych, obrotów (sum zapisów) i sald, które tworzą:

- dziennik;

- księgę główną;

- księgi pomocnicze;

- zestawienia: obrotów i sald kont księgi głównej oraz sald kont ksiąg pomocniczych;

- wykaz składników aktywów i pasywów (inwentarz).

Zgodnie natomiast z art. 16 ust. 1 ustawy o rachunkowości, konta ksiąg pomocniczych zawierają zapisy będące uszczegółowieniem i uzupełnieniem zapisów kont księgi głównej. Prowadzi się je w ujęciu systematycznym jako wyodrębniony system ksiąg, kartotek (zbiorów kont), komputerowych zbiorów danych, uzgodniony z saldami i zapisami na kontach księgi głównej.

Artykuł przygotowany przez naszą specjalistkę Karolinę Szopa

Usprawnij swoją pracę,

dołącz do nas!

Aż do 6 miesięcy od daty utworzenia konta możesz wprowadzić 100 faktur sprzedaży, 100 faktur zakupu oraz 100 Poleceń Księgowania w bezpłatnej wersji programu.

Po osiągnięciu limitu ilości dokumentów lub upływie limitu czasu dla wersji darmowej podejmiesz decyzję o zakupie pierwszej licencji.